طی سالیان اخیر فعالیت در بازار سرمایه جذابیت ویژهای در میان مردم پیدا کرده است؛ اما موفقیت در این حوزه همانند سایر فعالیتهای تجاری مستلزم آشنایی با سازوکار بازار و اقدام بر مبنای تجزیه و تحلیل است. سهامدار موفق فردی است که بتواند سهام با پتانسیل رشد و قیمت مطلوب را در زمان مناسب شناسایی نموده و در بهترین زمان ممکن آنها را به فروش برساند. بنابراین شناسایی سهام مطلوب یکی از دغدغههای همیشگی فعالان بازار سرمایه بوده است. در این راستا به منظور تعیین ارزش سهم از 2 روش تحلیلی مختلف یعنی تحلیل تکنیکال و تحلیل بنیادی استفاده میشود.

در روش تکنیکال تحلیلگر با توجه به سوابق سهم در گذشته نظیر قیمت و تغییرات آن و حجم معاملات به پیشبینی رفتار نمودار قیمتی سهم میپردازد. این روش برای کلیه بازارهای مبتنی بر عرضه و تقاضا کارآمد خواهد بود. این روش بر 3 اصل نمودار قیمت، نوسانات قیمت با یک روند خاص و تکرار روند از نظر تاریخی استوار است. در مقابل تحلیل بنیادی روشی جهت ارزیابی ارزش ذاتی سهام بر اساس مولفههای اقتصادی، مالی و سایر فاکتورهای کمی و کیفی است. در این روش تحلیلگر تلاش میکند تا کلیه عوامل موثر بر قیمت سهام (درآمدها، چشمانداز رشد آینده، بازده و حاشیه سود) را مطالعه نموده و شرایط مالی و مدیریتی شرکتها در کنار فاکتورهای افتصاد کلان را مدنظر قرار دهد.

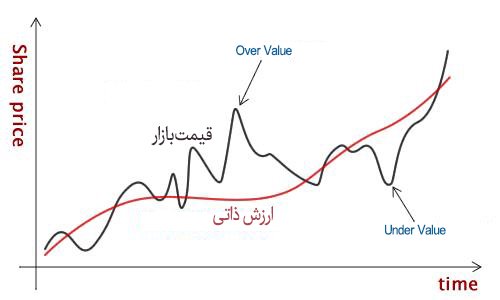

در روش بنیادی تحلیلگر با محاسبه ارزش ذاتی سهم به مقایسه آن با قیمت کنونی سهم پرداخته و در خصوص اقدام مقتضی تصمیمگیری میکند. چنانچه ارزش ذاتی سهم از قیمت فعلی آن بیشتر باشد؛ در اینصورت سهم دارای حباب منفی بوده و احتمالا برای پر کردن این حباب با رشد قیمت مواجه خواهد شد. در مقابل ارزش ذاتی پایینتر از قیمت لحظهای بهمعنای حباب مثبت سهم و احتمال ریزش آن در آینده نزدیک است. در واقع ارزانتر بودن قیمت لحظهای نسبت به ارزش ذاتی به منزله سیگنال خرید و گرانتر بودن آن به منزله سیگنال فروش قلمداد میشود. بهعبارت دیگر تحلیل بنیادی به کشف قیمت منصفانه سهم در بازار کمک میکند. بدینترتیب کاربران با خریداری سهام در قیمتی پایینتر از ارزش ذاتی و فروش آن با قیمتی بالاتر از ارزش واقعی پیش از به تعادل رسیدن بازار میتوانند سود هنگفتی را کسب نمایند. وارن بافت؛ میلیاردر بزرگ جهان یکی از معروفترین متخصصان در حوزه تحلیل بنیادی محسوب میشود.

کاربرد تحلیل بنیادی صرفا محدود به سهام نبوده و این روش برای ارزیابی قیمت کلیه اشکال اوراق بهادار نظیر اوراق بدهی و مشتقه نیز قابل استفاده است. در تحلیل بنیادی از مجموعهای از عوامل کمی و کیفی استفاده میشود. عوامل کمی ماهیتی عددی داشته و مولفههایی نظیر سود سالیانه، میزان داراییها و بدهیها و مخارج را شامل میشود. این اطلاعات از طریق صورتهای مالی شرکتها قابل دسترس هستند. صورت جریان وجوه نقد، صورت سود و زیان و ترازنامه 3 شکل مهم صورتهای مالی بهشمار میروند. صورت جریان وجوه نقد نشاندهنده جریان مالی ورودی و خروجی شرکت طی یک بازه زمانی مشخص است. این مولفه معمولا بر فعالیتهای مبتنی بر وجوه نقد تمرکز خواهد داشت. صورت سود و زیان نشاندهنده درآمد، مخارج و سود کسب شده توسط شرکت طی یک بازه زمانی مشخص است. ترازنامه نیز مبین داراییها و بدهیهای شرکت در یک دوره زمانی خاص است.

عوامل کیفی ماهیتی غیرعددی داشته و کیفیت مدیریت مدیران اجرایی، اعتبار برند، فناوریهای بهکارگیری شده توسط شرکت و مجوزها و گواهینامههای کسب شده توسط آنرا مدنظر قرار داده و از دقت کمتری در ارزیابی برخوردار هستند. بنابراین در تحلیل بنیادی با پیشبینی رفتار سهام بر اساس وقایع و رخدادهای واقعی سروکار داریم. به عقیده تحلیلگران بنیادی کلیه تغییرات قیمتی یک سهم لزوما دارای یک علت اقتصادی بنیادین هستند. این گونه از تحلیل در مقایسه با تحلیل تکنیکال بسیار وقتگیرتر بوده و اجرای موثر آن مستلزم گردآوری اطلاعات از منابع مختلف خواهد بود. بنابراین به کمک تحلیل بنیادی میتوان به پرسشهای زیر پاسخ داد:

- آیا شرکت در زمینه پولسازی و درآمدزایی موفق عمل میکند؟

- آیا درآمد شرکت در کوتاهمدت افزایش یافته است؟

- آیا شرکت در زمینه پرداخت بدهیهای معوق خود موفق بوده است؟